➞ La capacidad global de generación de energía a gas declinará después de 2031

➞ Los gigantes de la energía planean cambiar su producción de petróleo a gas natural

Hable con un ejecutivo de la industria fósil estos días, y seguramente dirigirá la conversación hacia el gas.

“En 20 años, no seremos reconocidas como empresas de petróleo y gas, sino como empresas de gas y petróleo”, comentó Patrick Pouyanne, director ejecutivo del gigante francés Total SA, en una conferencia en San Petersburgo, el mes pasado.

Pouyanne y sus colegas han inclinado la balanza hacia este combustible presentándolo como un puente entre el antiguo combustible fósil y el futuro combustible libre de carbono. El gas emite menos contaminación que el petróleo y se puede quemar para producir la energía que las redes necesiten para los automóviles eléctricos.

Sin embargo, con la marcada caída de los costos de tecnologías renovables, ya se advierte que la perspectiva no es tan optimista. Especialistas en previsión comienzan a hablar sobre la demanda pico del gas, inducida por el crecimiento de recursos energéticos alternativos, de manera simultánea al consumo máximo del petróleo, originado por la gradual desaparición del motor de combustión interna.

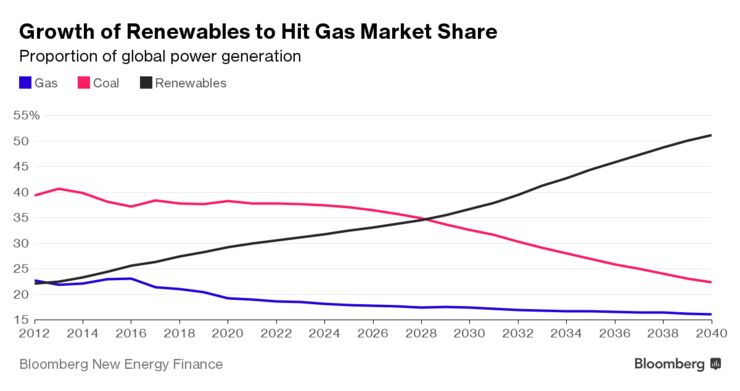

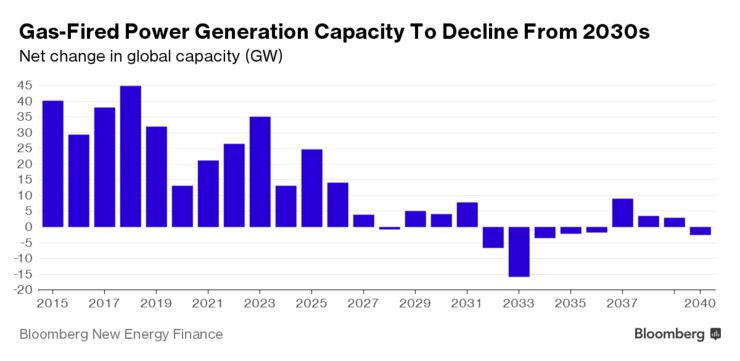

En un pronóstico a largo plazo publicado el mes pasado, Bloomberg New Energy Finance predijo que la cuota de mercado del gas en la generación global de energía caerá del 23 por ciento del año pasado al 16 por ciento para 2040, y que la capacidad de generación de energía a gas comenzará a declinar después de 2031. BP Plc destacó “los riesgos de la demanda del gas” como una de las principales incertidumbres, incluida la posibilidad de que el consumo se estanque para 2035, “excluido por los combustibles no fósiles”.

Si dichos pronósticos se vuelven realidad, sus implicaciones serán inmensas para Total, BP y otras grandes petroleras que ya se enfrentan con el posible surgimiento del uso de automóviles eléctricos. Los países exportadores de gas, en especial Rusia, Qatar y Australia, también se verán expuestos. La industria global del gas, basada en plantas multimillonarias de gasoductos y exportación, ha tenido ciclos de inversión durante décadas, y las decisiones que se toman hoy día dependen de la demanda creciente hasta mitad del siglo.

La transición energética es “fundamentalmente, una fuerza imparable”, dijo Ben van Beurden, director ejecutivo de Royal Dutch Shell Plc, el mes pasado. “Es tanto una política como una opinión pública, pero también la impulsa la tecnología”. La demanda de petróleo probablemente alcanzará su pico para las décadas de 2030 o 2040, comentó, mientras que “el gas no alcanzará su máximo antes de 2040 o, incluso, antes de 2050”.

Shell aún apuesta fuertemente por el futuro del gas, después de la compra del año pasado de BG Group Plc, cuyo monto ascendió a $50 mil millones. Sin embargo, también planea gastar mil millones de dólares al año en nuevas tecnologías de energías limpias, como las renovables.

“No hay dudas de que el consumo del gas disminuirá gradualmente”, dijo Geisha Williams, CEO de PG&E Corp, la compañía de electricidad de inversionistas más grande de EE. UU., en una conferencia en San Francisco. “Pero no creo que ocurra de la noche a la mañana. Creo que es algo que debemos manejar”.

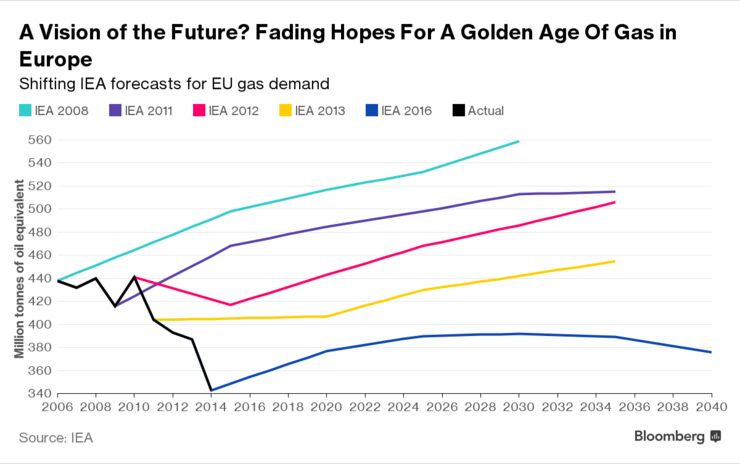

Hace poco, la industria de la energía tenía la esperanza de que el gas desempeñara el papel de combustible puente entre el carbón contaminante y las renovables sin emisiones. Esto se debe a que la producción de electricidad a partir del gas genera cerca de la mitad de emisiones de dióxido de carbono que el carbón quemado. La Agencia Internacional de la Energía (AIE) predijo la “edad dorada del gas”.

Pero los rápidos cambios en la economía de las renovables, en conjunto con los bajos precios del carbón, pusieron en duda esa perspectiva. La semana pasada, la AIE predijo que la demanda global de gas para la generación de energía se incrementaría solamente en 1 por ciento anual en los próximos seis años, cifra menor al 4 por ciento anual en 2004-2010.

Impulsar el cambio ha representado una marcada caída en el costo de la generación de energía renovable cuyo funcionamiento, a diferencia de la generación de electricidad a partir del carbón o del gas, es casi gratuita después de que se realiza la inversión de capital.

“Las energías eólica y solar se están abaratando demasiado rápido” para que el gas juegue un papel transitorio”, comentó Seb Henbest, autor principal del informe de BNEF.

El asesor estima que las energías eólica y solar onshore ya hacen competencia con el carbón y el gas en Alemania y que, en cinco años, su puesta en marcha será más económica que las nuevas plantas de carbón y gas en China, EE. UU. e India. Para fines de la década de 2020, será aún más económico poner en marcha estos tipos de energía que administrar las plantas de carbón y gas ya existentes.

En Europa, ya están surgiendo tendencias que menoscaban el optimismo relacionado con la perspectiva global del gas. La demanda de gas natural permanece muy por debajo del pico de 2010, dado que una mayor eficiencia de la energía, la rápida adopción de energías renovables y el consumo resistente del carbón cortan su cuota de mercado.

La AIE no considera que la demanda de gas en Europa llegue nuevamente a su pico de 2010. En el mejor de los casos, dicha demanda en 2040 estaría en el mismo nivel que en 2020.

Aun así, la mayoría de los pronósticos anticipan un fuerte crecimiento a nivel global de la demanda de gas natural durante las próximas dos décadas, o más. En EE. UU., la abundancia de recursos económicos debido al auge del esquisto ayudó a que el gas desplazara por primera vez al carbón como combustible principal para la generación de energía, el año pasado.

La AIE cree que la demanda global de gas natural crecerá casi un 50 por ciento para 2040. Por su parte, Exxon Mobil Corp. considera que el aumento será de un 44 por ciento. El pronóstico de referencia de BP arroja un aumento de demanda del 38 por ciento para 2035.

Muchos factores podrían derribar esas predicciones.

La mayor parte del crecimiento pronosticado en demanda de gas depende de que tanto China como India adopten políticas en favor de este recurso sobre el carbón, en un intento de mejorar la calidad del aire. Por ejemplo, el gobierno chino se ha establecido una meta de obtener el 10 por ciento de su energía del gas para 2020 y el 15 por ciento para 2030, cifras que superan el 6 por ciento en 2015. En el país también se planifica más que duplicar la capacidad de importación para 2025. Si ello no ocurre, la demanda de gas podría llegar a su pico máximo mucho antes.

Y el sector eléctrico, mientras se constituye como la mayor fuente única de demanda de gas natural, solamente representa el 40 por ciento del mercado. Por contraste, casi el 60 por ciento del consumo global de petróleo se destina al combustible para el transporte y es vulnerable al aumento de los vehículos eléctricos.

“El futuro del petróleo está en caída, ya sea que aumente o no el uso de vehículos eléctricos; el futuro del gas es bastante incierto”, comentó James Henderson, director de gas natural del Instituto Oxford de Estudios de Energía. “Los productores de gas hablan acerca de cómo adaptarse a un tipo distinto de mercado de gas”.

Mientras que la perspectiva de energía eólica y solar para la generación de electricidad parece ilimitada, será más difícil para las renovables reemplazar los combustibles fósiles en otros sectores. La semana pasada, la AIE comentó que la industria impulsará el crecimiento de la demanda de gas a un 1,6 por ciento durante 2022, dado que reemplaza al petróleo crudo como materia prima de elaboración de petroquímicos, especialmente en EE. UU.

“El gas desempeñará un papel significativo en las próximas décadas”, comentó Johannes Teyssen, director ejecutivo de EON SE, a Bloomberg, el pasado 24 de mayo. “El consumo de carbón declinará muchísimo más rápido, pero es probable que también se deba aceptar que el gas no desempeñará su función eternamente”.

Traducción del artículo "What If Big Oil’s Bet on Gas Is Wrong?" publicado por Jack Farchy y Kelly Gilblom en Bloomberg Business el 17 de julio de 2017