.El creciente estatus de América como exportador de petróleo transforma la infraestructura de la industria. Los EE. UU. continúa siendo un importador neto de petróleo, pero sus exportaciones se han disparado en los últimos años.

.El creciente estatus de América como exportador de petróleo transforma la infraestructura de la industria. Los EE. UU. continúa siendo un importador neto de petróleo, pero sus exportaciones se han disparado en los últimos años.La instalación de oleoductos en el mercado petrolífero de EE. UU pivota. Los oleoductos antiguos se destinaban para enviar petróleo a las terminales del golfo de México. Los nuevos también apuntan a la costa.

El hecho de que EE. UU exporte crudo procedente de sus recursos de esquisto y petróleo procedente de sus refinerías costeras ha consolidado el prestigio de EEUU en el mercado petroleros mundial. Más oleoductos y puertos han permitido que los productores de petróleo americanos alcancen los 10m de barriles al día (b/d), volumen en línea con Saudí, Arabia y Rusia.

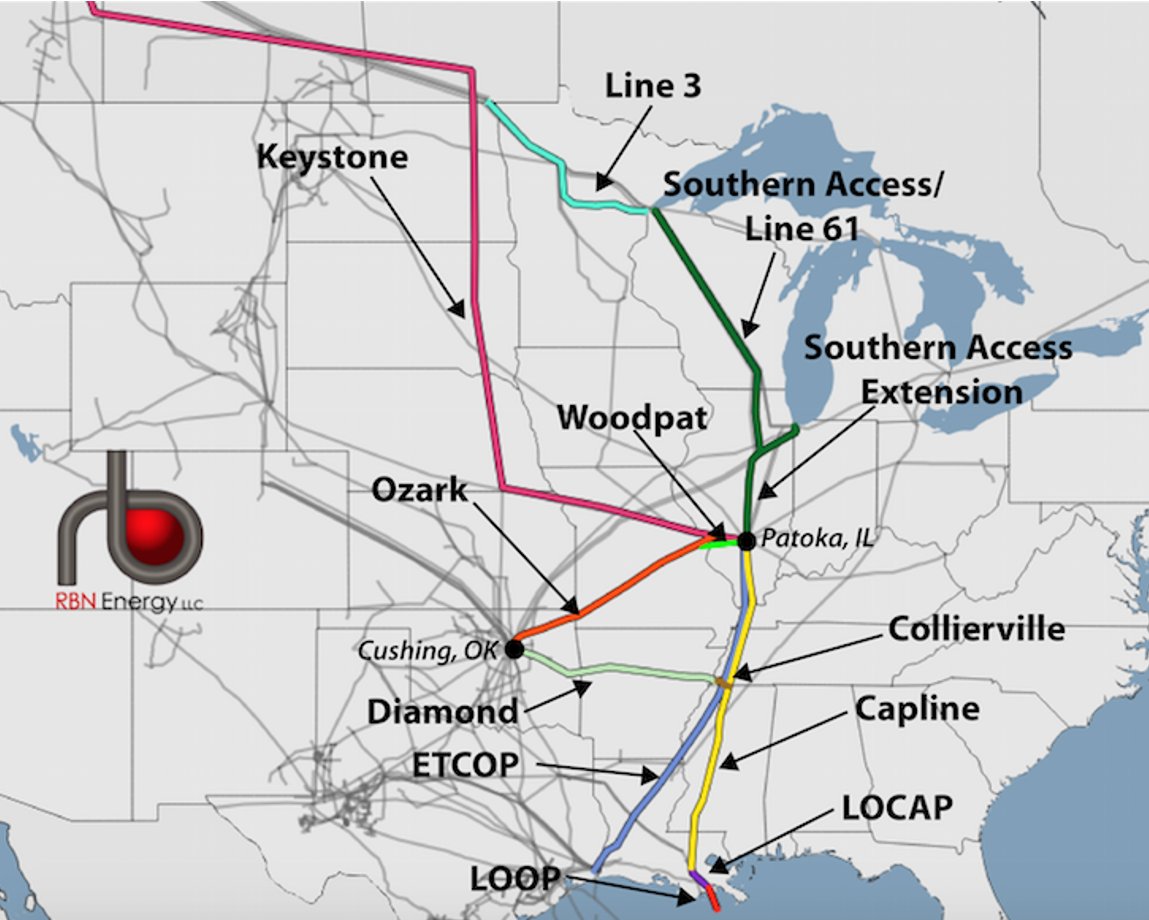

Lejos queda la dependencia de los EEUU en el petróleo extranjero. Por ejemplo, en 1967 el oleoducto de Capline comenzó a transportar petróleo importado desde la costa del Golfo hacía el norte de Luisiana a Illinois, donde se dispensaba en refinerías del Medio Oeste. Ahora que sus volúmenes disminuyen, los propietarios de Capline proponen dar la vuelta al oleoducto capaz de transportar 1,2 m b/d y dirigir el petróleo hacia el sur, en vez de al norte, para que el petróleo llegue a la costa.

Los nuevos oleoductos Bridge Tex, Permian Express y Cactusa ahora se extienden desde los campos petrolíferos del oeste de Texas hasta los puertos y refinerías en la costa Corpus Chirsti y Houston. Según la empresa de investigación, RBN energy, hay oleoductos planeados y en construcción capaces de transportar más de 2,1m b/d.

Se está despejando el camino para el oleoducto Epic, que se extenderá 1126 km desde la cuenca del Pérmico hasta Corpus Christi. Phil Mezey, ejecutivo de Epic, dice que las compañías petroleras nacionales de Asia se encuentran entre los cargadores confirmados. «Creemos que una gran parte de [los volúmenes de petróleo] se exportarán».

.png?itok=dx3MylH2)

EEUU es aún un importador neto de petróleo. Pero los envíos salientes de la costa se han disparado en los últimos años. La causa es la supresión de las restricciones a la exportación de petróleo a finales del 2015. La capacidad de exportación de petróleo en la costa del Golfo aumentará desde 1,9 m b/d el pasado año hasta 4,9 en el 2023, según confirmó la Agencia Internacional de la Energía recientemente. Bernstein Research estima que cada barril incremental se exportará.

Los envíos son un desafío directo a miembros de la OPEP como Arabia Saudita, Irán y Rusia, principales productores de petróleo. Desde principios de 2017, estos países han frenado la producción con la finalidad de tensar la oferta mundial, a riesgo de perder cuota de mercado frente a EEUU.

Los oleoductos y los puertos han sido críticos. «Como resultado de estos excesos de capacidad para transportar, los EEUU se han convertido en el exportador incremental de más rápido crecimiento en el mundo» afirma Ed Morse, jefe global de investigación de materias primas de Citigroup. «Es de suponer que aquellos en Riad o Moscú que ven como algunos países acaparan 2m b/d en cuota de mercado en un año se cuestionen lo que hacen» añadió. Las exportaciones de petróleo y sus derivados aumentaron más de 1,7 m b/d entre diciembre del 2016 y diciembre de 2017 hasta llegar hasta 7,3 m b/d.

Las exportaciones de petróleo crudo y condensado de la costa del Golfo ahora son responsables de más de las emisiones de 1,3 m de toneladas diarias de dióxido de carbono, metano y óxido nitroso, según el Oil-Climate Index, una herramienta para el análisis de los efectos de la producción de petróleo, refinación y consumo de gases de efecto invernadero.

«Por esta razón luchamos tan arduamente contra el levantamiento de la prohibición de exportación de petróleo crudo en 2015», explica Kassie Siegel, director del Center for Biological Diversity, un grupo ecologista. «Sabíamos que esto impulsaría la producción de petróleo para la exportación que no podíamos permitirnos el lujo de quemar. Este petróleo es una bomba de carbono».

Sin embargo, las tendencias apuntan que EEUU exportará aún más. El sistema de refinado de los EE. UU es más eficiente cuando los barriles incluyen materiales más pesados con un mayor nivel de azufre que cuando proceden de campos de esquisto. Esto indica que los EEUU continuarán importando este tipo de crudo mientras que los productos estadounidenses llegan a otros mercados. «Existe una demanda interna para el crudo ligero limitada», apunta Timm Scheneider, analista de Evercore ISI. «Los barcos formarán una extensión global de la red de oleoductos nacionales».

La infraestructura ofrece a estas exportaciones una ventaja estructural al reducir el precio del transporte del petróleo desde el pozo al puerto. La diferencia del precio del crudo vendido en Midland, Texas, en el centro de la cuenca Pérmica, y el precio del crudo equivalente en grados que se vende en la costa se ha reducido desde un poco más de 30$ por barril en el 2012 a solo 3$ a causa de los nuevos oleoductos.

Pioneer Natural Resources, productor líder de Texas, afirmó recientemente que exportaban 90 000 b/d de petróleo de la cuenca Pérmica principalmente a Asía y Europa, más de la mitad se envió a la costa del Golfo. Cuando otra instalación de exportación se abra en Houston este verano, Pioneer será capaz de exportar hasta 150 000 b/d señalo Richard Dealy, director financiero.

Trafigura, una empresa de comercio de materias primas ha firmado un acuerdo para transportar 300 000 b/d de crudo a Corpus Christi mediante el oleoducto Cactus II, cuando abra en 2019.

«Todos queremos llegar hasta el agua», dijo Corey Prologo, director de North American Oil Trading, en la conferencia de CERAWeek organizada por IHS Markit en Houston. Todos los oleoductos actuales están en uso, algo que no ocurría antes».

Lousiana Offshore Oild Port, un servicio de importación masivo, realizó el mes pasado una carga de ensayo de un superpetrolero para la primera exportación de crudo en sus 37 años de historia. El puerto tiene conexiones con Capline y otros oleoductos procedentes de Texas. «El oleoducto se construyó con la capacidad para operar en ambas direcciones», dijo Terry Coleman, portavoz de Loop. «Este hecho no respondía a una necesidad de mercado».

Los grupos petrolíferos obtuvieron malos resultados cuando los precios del petróleo de los EEUU se desplomaron desde 100 $ por barril a mediados de 2014 a un mínimo de 26$ en febrero del 2016, según el índice Alerian MLP, las compañías petrolíferas cayeron un 60%. Desde entonces el crudo se ha duplicado, pero el índice solo se ha recuperado un 27 %.

El bajo rendimiento del índice refleja la nueva realidad de la industria energética de los EE.UU que incluye la recogida, el transporte y el almacenamiento del petróleo, el gas y los combustibles refinados.

Compañías como Energy Transfer Patners, Magellan Midstream Partners y Plains All American Pipeline se catalogaron como los cobradores de peajes en las carreteras de hidrocarburos a salvo de las fluctuaciones de los precios siempre y cuando se mantuviera la demanda. Cuando el precio del petróleo revirtió, las excavaciones y los volúmenes en los oleoductos disminuyeron. Este retroceso expuso a una industria demasiado dependiente en la emisión de deuda y capital para cumplir con las expectativas de dividendos elevados y el crecimiento de los fondos. Está previsto que la producción de petróleo y gas natural en EE.UU que toque nuevo récord este año, pero las compañías petrolíferas se han encontrado con inversores escépticos.

«La mayoría de las compañías petrolíferas estructuradas en forma de Sociedades Limitadas o MLP (por sus siglas en inglés) cambiaron el crecimiento financiero mediante flujo interno por la recaudación monetaria de los mercados de capitales», señalo Ethan Bellamy, analista de Baird. Con esta finalidad redujeron los dividendos, la distribución creció una media de 1,5 % en 2017 entre los miembros del índice Alerian, muy por debajo en un promedio de 10 años de un 5,1 %«Las MLPs tienen un largo y difícil camino para recuperar la confianza de los inversores, muy defraudados durante la recesión de los campos petrolíferos en el 2015 y 2016», confirma Bellamy.

Algunos ven a las MLPs preparadas para la recuperación. Pimpo, el gestor de fondos argumenta que la reducción de los dividendos y el apalancamiento han curado estas compañías y que las valoraciones de sus acciones «representan un punto de vista demasiado pesimista del sector».

Por otra parte, surge otro riesgo al aumentar los tipos de interés. Ya que estos significan un aumento en el coste del endeudamiento, lo que restringe el flujo de caja para los inversores, además de hacer a las MLPs menos atractivas en comparación con otros bonos de cierto riesgo. «Este es el cambio de paradigma actual» apuntó el señor Bellamy.

Traducción del artículo "US oil pipelines pivot south as shale surges

America’s growing status as crude exporter is transforming industry’s infrastructure" publicado en The Finantial Times el 6 de marzo de 2018